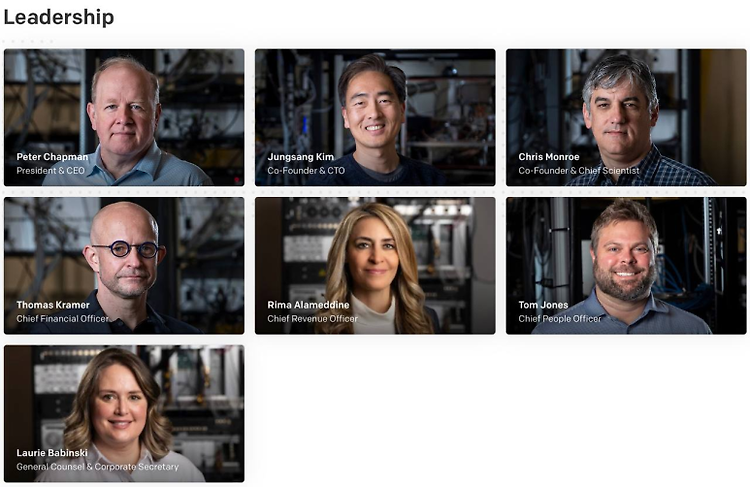

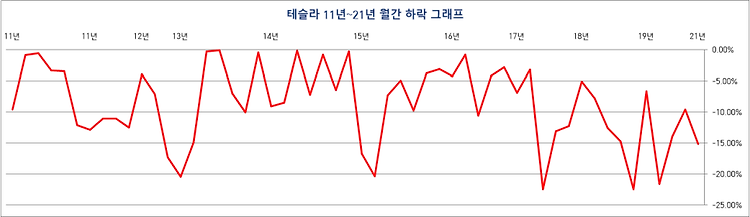

아이온큐(IONQ)는 세계에서 가장 복잡한 문제를 해겨라고 비즈니스, 사회, 지구를 더 나은 방향으로 변화시키도록 설계된 양자 컴퓨터를 개발하고 있다. 아이온큐는 2015년 크리스 먼로 메릴랜드대 교수와 한국인 김정상 교수가 설립한 스타트업이고 2021년 10월 1일 SPAC기업인 DMY 테크놀로지와 합병하여 양자컴퓨터 전문기업 최초로 미국 증시에 상장하였다. 이후 아이온큐 주가는 최고 36달러까지 찍었다가 3달러까지 하락했고, 다시 14달러까지 상승했다. 이 정도 변동성이면 피터 린치가 예로 드는 것과 비슷하며, 향후 이익이 나고 본격적인 상용화가 있을 때까지 기다릴 수 있다면 엄청난 수익을 얻을 수 있을 것이다. 25년 이상의 연구로 포획 이온 양자 컴퓨터를 개발하여 지금까지 구축된 어떤 ..