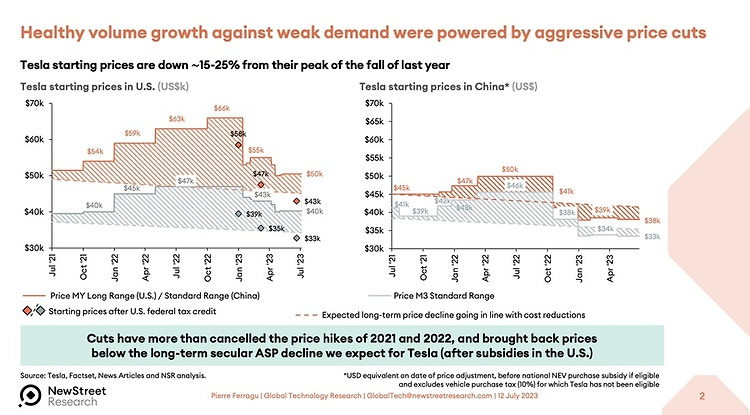

테슬라는 작년 하반기부터 가격을 대폭 인하했다. 연간 최대 50% 배송을 성장시키기 위해 회사를 궤도에 올려놓은 큰 움직임이다. 그러나, 비용이 발생하여 총 마진이 최고 30%에서 지난 분기(1Q 23)에 18.3%까지 떨어졌다. 그것이 끝이 아니다. 1분기 동안 가격이 안정되었어도 2분기에 더 많은 마진 압력이 발생했다. 1분기에는 여전히 더 많은 자동차가 더 싼 가격으로 인도되었기 때문이다. 평균 판매 파격(ASP)가 추가로 3,000달러 하락할 것임을 보여준다. 총 마진이 270bps(2.7%) 더 하락하여 15.6%가 될 것으로 예상한다. 실제로는 2Q 23에 고가로 인도된 자동차의 수(모델 S, X)가 많기 때문에 상황이 더 나을 수 있지만 이번 분기에 마진이 다시 하락할 가능성이 높다. 그러나..